Fiscalité de la mobilité

Ce n'est un secret pour personne, le système fiscal belge demeure unique en son genre. D'une part, avec un des taux de taxation les plus élevés d'Europe, il permet, d'autre part, d'aller chercher dans le chef de l'entreprise et dans le chef du travailleur bon nombre d'avantages (déductions et exonérations) par des mécanismes souvent complexes. En matière fiscale, la mobilité n'est pas en reste.

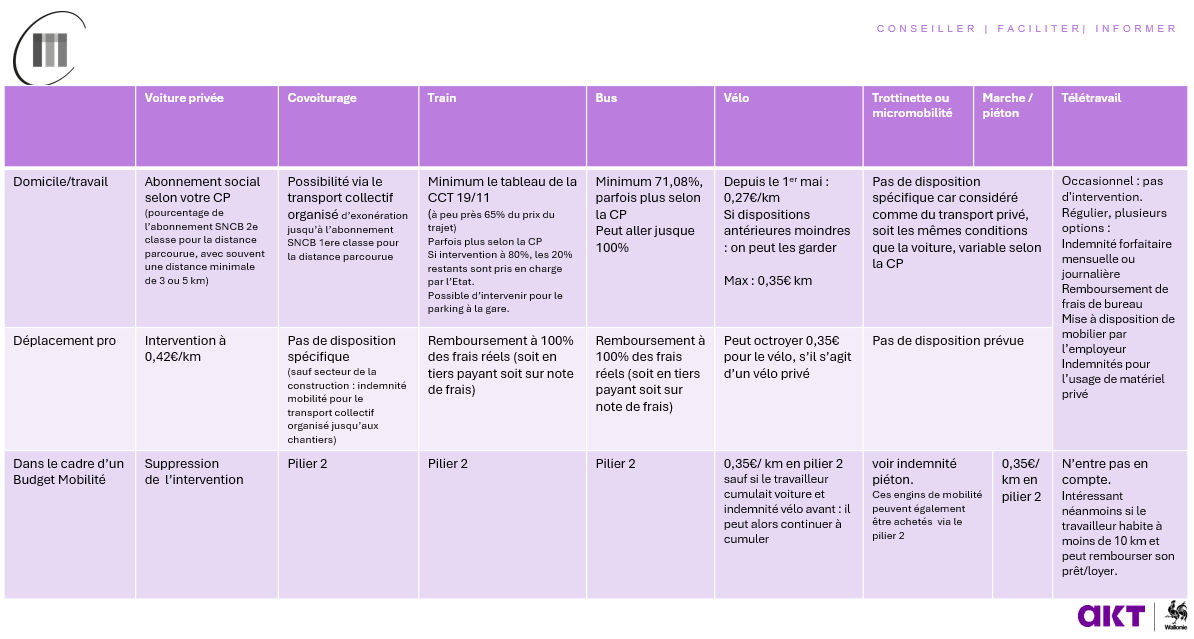

En effet, les politiques de mobilité des entreprises peuvent s'appuyer sur un arsenal de mesures dont un nombre déjà conséquent de possibilités fiscales. Ces mécanismes sont des incitants généralement très convaincants pour un travailleur et/ou un employeur car ils permettent d'encourager plus facilement le report modal en lui-même. On peut épingler à titre indicatif :

- Le versement d'indemnités spécifiques aux travailleurs, exonérées ou exonérables, partiellement ou totalement;

- Des déductions fiscales intéressantes pour l'entreprise sur des investissements infrastructurels précis;

- Des exonérations fiscales conséquentes par rapport à la mise en place d'un service/outil de mobilité à destination de l'entreprise.

Il n'est pas possible de préciser ici, en finesse, tous les mécanismes et toutes les possibilités fiscales liées à la gestion de la mobilité prévue dans la législation belge. Ainsi la présente rubrique, se veut avant tout un aperçu rapide et non exhaustif des dispositifs les plus courants mais pourtant encore bien souvent méconnus, qui encouragent la mobilité alternative.

Bref aperçu des modalités fiscales

En matière de mobilité alternative, voici donc, pour chaque mode concerné (covoiturage, vélo, marche, télétravail, transport public et navette d'entreprise), les grands principes et les mécanismes disponibles et à prendre en compte en tant qu'employeur et/ou en tant que navetteur (montants pour les revenus 2023).

- Il n'est pas possible de cumuler plusieurs interventions sur une même étape d'un trajet. On peut par contre avoir différentes interventions pours les différentes étapes d'un trajet ou une intervention différente par jour.

- Pour savoir quelles obligations s'appliquent dans votre CP, rendez-vous sur https://emploi.belgique.be/fr/themes/commissions-paritaires-et-conventions-collectives-de-travail-cct/conventions-collectives-3. Thèmes : primes et indemnités pour le travailleur. Sous-thème : intervention dans les frais de déplacement.

- Il existe une rubrique “Fiscalité et parafiscalité des déplacements domicile-travail” sur le site web du CCE, consultable via ce lien https://www.ccecrb.fgov.be/p/fr/1209/fiscalite-et-parafiscalite-des-deplacements-domicile-travail-2024

Marche

Les marcheurs sont souvent les grands oubliés des politiques mobilité d'entreprise. Il vous est néanmoins possible de leur accorder une "prime piétonne" pour les travailleurs faisant tout ou partie du trajet domicile-travail à pied, en suivant par exemple le montant de l'abonnement social. Cette indemnité kilométrique est exonérée d'impôts jusqu'à 490€ par an (revenus 2024, exercice d'imposition 2025) pour les travailleurs qui choisissent l'exonération des frais forfaitaire ; 0,15€/km pour les travailleurs qui choisissent de déclarer leurs frais réels.

Mise en place administrative

Pour faire bénéficier les marcheurs, il peut être judicieux de se conformer au processus administratif déjà convenu pour l'indemnité kilométrique des cyclistes.

- Rédiger un règlement complet de la pratique de la marche à pied vers l'entreprise. Il prévoira, entres autres, les modalités de contrôle et de renouvellement des déclarations sur l'honneur (voir ci-après).

- Faire signer une déclaration sur l'honneur par chaque marcheur (en lien avec le règlement ci-dessus) et les conserver précieusement.

- Adapter l'édition des fiches des paie et donc de la fiche fiscale annuelle. Ainsi, le montant lié à la pratique de la marche apparaîtra sur la fiche fiscale du collaborateur (14c - autres moyens de transports privés).

Vélo

l'entreprise peut stimuler de différentes manières la pratique du vélo, du vélo à assistance électrique (VAE) et du speed-pedelec pour les déplacements domicile-travail de ses collaborateurs et profiter des dispositions fiscales qui existent. Exonération fiscale, indemnité, prime : toutes les solutions sont expliquées ci-dessous.

Exonération fiscale

Les investissements dans des infrastructures installées dans le but d'inciter les travailleurs à se rendre au travail à vélo sont fiscalement déductibles à 100 % pour l'entreprise soumise à l'impôt des sociétés. Sont ainsi pris en compte :

- l'acquisition (achat ou leasing) de vélos d'entreprise, leur entretien et leur réparation. A condition que les vélo soient amortis sur 3 ans ;

- l'aménagement de parkings vélo (acquisition, construction, transformation);

- l'achat de bornes de réparation ou d'outils et l'installation d'un atelier vélo;

- l'achat, l'installation ou la rénovation de sanitaires (vestiaires, douches, casiers);

- l'achat d'accessoires (casques, gilets, cadenas…) dans le cadre d'un usage partagé.

Pratiquement, entrent en considération pour cette déduction :

- Les frais d'acquisition ou de location de biens immobiliers;

- les frais de financement;

- les frais d'entretien et de personnel (nettoyage des locaux).

Indemnité vélo

Une indemnité peut être accordée aux travailleurs qui effectuent à vélo les déplacements entre leur domicile et leur lieu de travail. Elle sert, en principe, à couvrir leurs frais de déplacement (achat et entretien du vélo, équipement…). Elle a aussi et surtout comme objectif d'encourager l'usage de ce mode de transport.

l'indemnité vélo payée par l'employeur dans le cadre des déplacements domicile-travail de ses employés est déductible fiscalement à 100 %, à titre de frais professionnels (si le travailleur a choisi les frais professionnels forfaitaires), et est exonérée de cotisations de sécurité sociale.

l'indemnité vélo perçue par l'employé dans le cadre de ses déplacements domicile-travail n’est pas imposable, pour autant qu’elle ne dépasse pas 0,36€/km, avec un maximum de 3.610€/an (mise à jour en janvier 2025). Le surplus excédant ces 0,36€/km sera intégré à la base imposable. À titre d'exemple, un travailleur effectuant tous les jours 10 km aller-retour (220 jours par an) touchera en un an 792€ nets d'impôt.

| Km (aller) | Indemnité par an (220 jours prestés) |

| 3 | 475,2 |

| 5 | 792 |

| 10 | 1.584 |

| 15 | 2.376 |

| 20 | 3.168 |

Le montant indemnisé par l'employeur varie en fonction des conventions collectives de travail (CCT), mais toutes les CCT n’imposent pas d'indemnité vélo. Cependant, depuis le 1er mai 2023, une CCT supplétive est entrée en vigueur, imposant l'octroi d'une indemnité vélo pour toutes les CCT qui n’en prévoyaient pas jusqu’alors. D'une valeur de 0,28€/km en 2024, le montant de l'indemnité suit l'indexation annuelle et s'établit à 0,29€/km en 2025. Cette CCT supplétive est sans effet pour toutes les CCT qui faisaient déjà mention de l'indemnité vélo.

l'indemnité vaut pour tous les types de vélo (classiques, VTT, VAE, speedpedelecs, etc.). Elle est octroyée pour le trajet aller et retour, mais celui-ci ne doit pas nécessairement être le plus court. Pour des raisons de sécurité, on peut préférer un itinéraire plus long empruntant des routes et chemins moins fréquentés. Le cycliste peut demander l'indemnité toute l'année ou seulement une partie de l'année même si en pratique, des discussions avec les responsables des ressources humaines peuvent être nécessaires pour flexibiliser l'octroi de l'indemnité.

Parce que le vélo peut être utilisé en complément des transports en commun, l'indemnité vélo est cumulable avec le remboursement des abonnements de transports en commun. Dans ce cas de figure, elle ne sera, bien évidemment, versée que pour les kilomètres effectués à vélo et non pour l'entièreté du déplacement. Dans le même ordre d'idée, si un travailleur bénéficie d'une voiture de société, l'indemnité vélo pourra lui être versée les jours où il aura préféré venir travailler à vélo plutôt qu’en voiture.

l'indemnité vélo peut aussi être octroyée pour les déplacements de service, à condition que ces déplacements soient effectués avec le vélo personnel du collaborateur. Le montant de cette indemnité s’aligne sur celui de l'indemnité domicile-travail.

En savoir plus sur l'indemnité vélo

Mise en place administrative

Pour faire bénéficier les cyclistes de l'indemnité cycliste, très intéressante sur le plan financier, il convient de :

- Rédiger un règlement complet de la pratique du vélo vers l'entreprise. Il prévoira, entres autres, les modalités de contrôle et de renouvellement des déclarations sur l'honneur (voir ci-après).

- Faire signer une déclaration sur l'honneur par chaque cycliste (en lien avec le règlement ci-dessus) et les conserver précieusement.

- Adapter l'édition des fiches des paie et donc de la fiche fiscale annuelle. Ainsi, le montant lié à la pratique du vélo apparaîtra, à titre indicatif, sur la fiche fiscale du collaborateur (27a)

Primes à l'achat

Prime régionale entreprise (spéciale cyclo-logistique)

Toutes les personnes morales de droit privé ou public ayant un siège d'activités en Wallonie et justifiant d'activités de cyclo-logistique (transport de marchandises ou prestation de services) peuvent prétendre, depuis le 2 janvier 2024, à une prime à l'achat d'un vélo, d'un vélo cargo ou d'une remorque de vélo.

La subvention est de maximum 50 % du montant de la facture HTVA, avec un plafond compris entre 800 et 3.500€ en fonction des cas. Au maximum, 50.000€ pourront être demandés pour chaque bénéficiaire sur une période de trois exercices fiscaux. Les informations sur la prime cyclo-logistique sont disponibles sur ce lien.

Covoiturage

En tant qu'employeur, il est possible d'encourager le covoiturage de manière significative grâce à la mise en place de l'incitant fiscal pour les covoitureurs. Cet incitant vient donc s'ajouter aux autres incitants que sont le retour garanti et les places réservées pour les covoitureurs dans le parking de l'entreprise.

Condition: L'incitant fiscal concerne la part des déplacements domicile-travail effectués en covoiturage avec d'autres travailleurs, collègues de l'entreprise ou non. Cet avantage prend la forme d'une exonération sur l'intervention domicile-travail versée par l'employeur (voir détail du calcul ci-dessous).

Principe fiscal : Pour immuniser d'impôt un maximum de votre intervention domicile-travail en covoiturage (ce qui n'empêche pas de bénéficier de manière complémentaire d'autres avantages pour les kilomètres parcourus autrement: vélo, marche, autosolisme), il existe deux façons de faire:

Soit opter pour la preuve des frais professionnels : dans ce cas le chauffeur mais aussi le passager peuvent exonérer 0,15€/km de leur base imposable. Cependant, le passager ne pourra le faire que pour une distance domicile-travail de maximum 200 km aller-retour. Le chauffeur n'a pas de limite en termes de km.

Soit opter pour une intervention forfaitaire : dans ce cas, le travailleurs peut exonérer son indemnité de déplacement domicile-travail à concurrence de maximum le prix d'un abonnement de train mensuel en 1ère classe pour la distance équivalente au trajet simple (domicile-travail) effectué en covoiturage, à diviser par 20 pour le ramener à une base journalière et à multiplier par le nombre de jours de covoiturage effectués sur l'année. A noter : Dans le cadre du forfait, il est encore possible d'introduire un montant plafonné à 490€ (revenus 2024, exercice fiscal 2025) pour la période durant laquelle vous n’avez pas covoituré.

Mise en place administrative

Pour faire bénéficier les covoitureurs de cet incitant très intéressant sur le plan financier, mais également au niveau des avantages du retour garanti et des places de parking réservées, l'employeur devra s'acquitter de quelques aspects administratifs. (A noter : Ceux-ci peuvent être facilités et mis en place par un opérateur de covoiturage). Ainsi, il convient de:

Rédiger un règlement complet de la pratique du covoiturage vers l'entreprise. Il prévoira, entres autres, les modalités de contrôle et de renouvellement des déclarations sur l'honneur (voir ci-après)

Faire signer une déclaration sur l'honneur par chaque covoitureur (en lien avec le règlement ci-dessus) et les conserver précieusement.

Adapter l'édition des fiches de paie et donc de la fiche fiscale annuelle. Ainsi, les montants liés à l'avantage fiscal du covoiturage apparaîtront dans la rubrique "transport collectif organisé" (14b).

Le guide fiscal du covoiturage de Carpool.be

Transports publics

Pour encourager l'usage des transports publics à destination du lieu de travail, les entreprises sont tenues d'intervenir au minimum à hauteur du forfait défini dans la CCT 19/11 de 2024. Le montant relatif à l'intervention est par ailleurs exonéré à 100%, tant dans le chef de l'employeur que du travailleur. De leur côté, les sociétés de transport public régionales et fédérales permettent différents mécanismes facilitant la vie des travailleurs et des entreprises.

Principes fiscaux

Si l'on choisit de passer par le système de tiers-payant, cela permet à l'entreprise de récupérer le montant de la TVA (6%) de l'ensemble des abonnements contractés. Au-delà du contrat tiers-payant (à peu près 65% à charge de l'employeur- les 35% restant à charge du travailleur), le gouvernement fédéral propose d'offrir la gratuité de transport en train aux travailleurs. Pour ce faire, l'employeur doit conclure un contrat tiers-payant avec la SNCB et intervenir à 80% du montant de l'abonnement. l'Etat prend en charge les 20% restant. Cette formule fonctionne également en combinaison avec la STIB mais aucunement avec le TEC et De Lijn.

Mise en place administrative

Le contrat tiers-payant est probablement la formule la plus adaptée au monde de l'entreprise. Cette formule est possible lorsque l'entreprise souscrit directement une convention avec la SNCB, le TEC ou la STIB. Celle-ci définit le montant de l'intervention de l'entreprise, le nombre et la validité des abonnements des collaborateurs. Le montant de l'intervention patronale est alors facturé directement à l'entreprise. Dans le cas où l'entreprise n'interviendrait pas intégralement dans les frais d'abonnement, le collaborateur paiera le montant restant au moment de l'enlèvement de son abonnement aux guichets.

Navette privée

Depuis le 1er janvier 2020, la déduction des frais afférents à la mise en place, l'achat et la gestion d'un mode de transport collectif destiné aux collaborateurs de l'entreprise les entreprises s'élève à 100%, (et plus à 120% comme c'était le cas auparavant). Ce transport collectif doit amener les travailleurs sur leur lieu de travail à partir de leur domicile ou un point de rassemblement comme une gare ou un parking de dissuasion par exemple.

Pour bénéficier de la déductibilité, le transport collectif doit être organisé par l'employeur. Cela suppose :

- Un règlement concernant l'usage de la navette. Il prévoira, entres autres, les modalités d'usage de la navette, le système contrôle de son usage et les règles pour renoncer à son usage

- Faire signer à chaque utilisateur une convention individuelle ou déclaration sur l'honneur (en lien avec le règlement ci-dessus) et les conserver précieusement.

- Si une indemnité est maintenue malgré la mise à disposition du moyen de transport, celle-ci est exonérée à hauteur d'un abonnement 1ere classe. Il faut alors adapter l'édition des fiches de paie et donc de la fiche fiscale annuelle. Ainsi, les montants liés à l'usage de la navette apparaîtront dans la rubrique "transport collectif organisé" (14b).

Télétravail

Bien qu'il ne s'agisse pas d'un véritable mode de transport, le télétravail est probablement l'une des mesures phares à développer dans les entreprises pour diminuer ou éviter les déplacements associés à l'exercice d'une profession. Tout comme celles qui existent en matière de mobilité piétonne, les mesures fiscales en faveur du télétravail sont encore trop peu connues.

Principe fiscal

Pour les salariés qui télétravaillent de manière régulière (l'équivalent d'une journée de travail par semaine, à évaluer sur base mensuelle) et structurelle, les indemnités de télétravail peuvent prendre plusieurs formes : il existe l'indemnité forfaitaire mensuelle, le remboursement de frais de bureau, la mise à disposition de mobilier par l'employeur et les indemnités pour l'usage de matériel privé. Retrouvez le détail de chaque formule.

Il est à noter que des telles indemnités ne sont pas obligatoires pour du télétravail occasionnel. Dans le cas de télétravail régulier, l'employeur prend exclusivement en charge les coûts des connexions et communications liées au télétravail. Si le télétravailleur utilise son propre équipement, les frais pour l'employeur sont calculés avant le début du télétravail au prorata des prestations ou selon une clef de répartition fixée entre les parties.

teletravailler.be, le site de référence du télétravail du Service Public Fédéral de la Mobilité et du Transport.

Pour aller plus loin point de vue travailleur, rendez-vous sur le site du SPF Finance : Déduction des frais de transport

Le point pour l'employeur par Group S